南车换股吸收北车,合并后拟定名为“中国中车”;合并后总资产有望超3000亿元

新京报讯 (记者赵嘉妮 韩旭阳)12月30日,中国南车、中国北车公布合并方案。合并采取南车吸收合并北车的方式进行。新公司拟更名为“中国中车”。

南车换股吸收北车

10月28日,两家公司同时发布10月27起开始停牌的公告,称“筹划重大事项”。其后,分别于10月31日和11月28日发布继续停牌的公告。在11月28日的公告中,两家公司均表示,自12月1日起继续停牌,预计继续停牌时间不超过一个月。

根据公告,吸收合并的具体方式为,中国南车向中国北车全体A股换股股东发行中国南车A股股票、向中国北车全体H股换股股东发行中国南车H股股票,并且拟发行的A股股票将申请在上交所上市流通,拟发行的H股股票将申请在香港联交所上市流通,中国北车的A股股票和H股股票相应予以注销。

合并后新公司同时承继及承接中国南车与中国北车的全部资产、负债、业务、人员、合同、资质及其他一切权利与义务。合并后新公司中文名称拟更改为“中国中车股份有限公司”,简称为“中国中车”,最终名称将以国家工商行政管理总局和香港公司注册处核准登记的信息为准。

本次合并中,中国南车和中国北车的A股和H股拟采用同一换股比例进行换股,以使同一公司的所有A股股东和H股股东获得公平对待,从而同一公司的不同类别股东持有股比的相对比例在合并前后保持不变。

本次合并的具体换股比例为1:1.10,即每1股中国北车A股股票可以换取1.10股中国南车将发行的中国南车A股股票,每1股中国北车H股股票可以换取1.10股中国南车将发行的中国南车H股股票。上述换股比例系由合并双方在以相关股票于首次董事会决议公告日前20个交易日的交易均价作为市场参考价的基础上,综合考虑历史股价、经营业绩、市值规模等因素,经公平协商而定。

合并后总资产或超3000亿元

根据公告,本次合并不会导致合并后新公司实际控制人发生变化。本次合并实施完毕后,合并后新公司的实际控制人仍为国务院国资委。

中国北车、中国南车于2000年由中国铁路机车车辆工业总公司一分为二,从此成竞争对手。两家公司主业都是轨道交通装备制造业,由国资委管理,起初业务按南北地域划分,但目前地域界限已然不在。两家公司的发展始终势均力敌,无论国内市场还是国外市场,两家公司的竞争愈发激烈。不少业内人士认为,南北车的彼此竞争,一定程度上削弱了中国轨道交通设备制造的国际竞争力,是促成合并的重要原因之一。

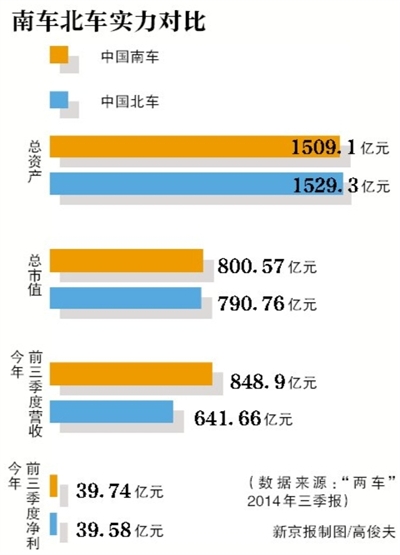

财报显示,今年前三季度,两家公司净利润表现也是不相上下。中国北车三季报显示,前三季度实现营业收入641.66亿元,同比增长9.84%,归属上市公司股东的净利润为39.58亿元,同比大幅增长65.1%。中国南车三季报显示,前三季度实现营业收入848.9亿元,同比增长50.19%,归属上市公司股东的净利润为39.74亿元,同比大幅增长58.29%。

南北车2014年三季报显示,截至2014年第三季度,中国南车总资产为1509.1亿元,中国北车总资产为1529.3亿元。两车合二为一之后,新的“中车”总资产将超过3000亿元。

■ 分析

高铁国际竞争需要“一个声音”

为什么合并北车、南车?所有观点都一致指向国际竞争。

北车、南车在国际项目竞争中,互相压价的故事,在业内传播广泛。

中国工程院院士王梦恕告诉新京报记者,2011年土耳其机车项目招标,南车报价200多万美元,北车报价120万美元,后来南车又继续把价格压到更低的位置,而订单最后却被一家韩国公司得到。

王梦恕表示,原来两家互相压价,影响收入和利润,导致研究条件不足,很多研究人员都已经不愿意继续从事科研工作了。他说,两家旗下的工厂可能会进行调整,用以研发不同种类的高铁,常温下的高铁中国已经做得很好,但是高原、严寒等条件下的高铁,都需要继续研究。没有研究和改进,会影响中国高铁的技术进步。

“如果两家继续把精力放在拿项目上,不利于技术进步,价格过低,也容易滋生腐败问题。”对此,王梦恕表示,包括日本高铁在内,国外很多国家的高端装备制造都是以一家公司为主进行国际竞争。

据新京报记者了解,很多国家的装备企业主要由一家企业出面竞争,比如德国的西门子,加拿大的庞巴迪,法国的阿尔斯通等。

根据德国轨道交通权威机构出版的《世界铁路技术装备市场》统计,目前全球轨道交通装备市场中,中国北车和中国南车分居前两位。其后分别为加拿大庞巴迪、德国西门子、法国阿尔斯通、美国GE和日本川崎。中国两家合计销售收入几乎相当于这5家企业的总和。如果南车、北车合并,在减少因压价而缩减的营收的同时,更可以加强技术研发,提高国际地位。

因此,在确认合并的消息传出后,有海外媒体报道称,来自中国的竞争加剧之际,德国西门子和法国阿尔斯通等企业正面临本土市场紧控公共开支的问题,西门子今年试图将其处境不佳的铁路业务与阿尔斯通的运输业务合并,作为收购阿尔斯通能源资产的资产置换交易的一部分,但未能如愿。(赵嘉妮)