创意制图 新京报记者 王远征

经济型酒店的盛与衰

21世纪初,当大部分人的商旅住宿观念还停留在小旅馆或者招待所时,突然出现了一种新型旅馆——它们藏匿在火车站、商业区或者热门旅游景点周边,拥有统一的外立面或者招牌,在一众杂牌旅馆里,显得格外醒目。这些旅馆房间不大,但干净、整洁,拥有统一的装饰和布草,甚至还可以免费上网,价格却不贵,即使在北京、上海也只需二三百元。那时,人们第一次听说了“连锁快捷酒店”的概念,如家、锦江之星、汉庭、7天、莫泰等,更是成为当年商旅人士的差旅标配。

其实,经济型酒店最早出现在上个世纪50年代的美国,又称为有限服务酒店,最大的特点是房价便宜,服务模式为“b&b”(住宿+早餐)。中国经济型酒店最初的发展始于1996年,上海锦江集团旗下的“锦江之星”作为中国第一个经济型酒店品牌问世,之后相继诞生了如家、7天、尚客优、汉庭、格林豪泰等一大批经济型酒店品牌。

千禧年之后,国内的经济型酒店便进入长达十年的高速发展期,最具标志性的事件就是三大巨头如家、7天以及华住先后赴美上市。但在急速扩张过程中,也埋下了许多隐患,其中包括供求关系的变化,盈利空间的压缩,酒店与OTA、加盟商之间的矛盾日渐激化,卫生、安全等管理问题频频被曝光等。2015年左右,正值《权力的游戏》风靡全球,各大媒体和营销号纷纷用“凛冬来临”,来形容国内经济型酒店市场所面临的危机。实际上,早在2010年,经济型酒店的拐点就已到来,发展进入瓶颈期,国内几大经济型酒店集团的每间可供房收入便出现连续下滑。

2016年前后,国内经济型酒店便进入了全面的自救时期。一方面,转型布局中端甚至高端市场,同时通过资本运作实现各种并购、合作;另一方面,存量升级,“老瓶装新酒”,对经济型酒店进行改造升级,并引入智能、社交、设计等新技术、新理念。无疑,在人口红利时代向新消费时代过渡的过程中,消费者对“经济”的需求发生了改变,相比过去一味追求廉价,现在他们更愿意为高品质的产品和服务买单。

就在这些经济型酒店集团集中“军力”布局中高端市场之际,OYO如同一匹黑马,于2017年底闯进经济型酒店市场,并以“横扫千军”之势搅起风浪——单体酒店与三四线城市的“下沉”市场,成为经济型酒店领域的新“关键词”。

实际上,目前经济型酒店连锁化在一二线城市已经基本完成,而三四线城市恰恰是目前争夺布局的重点。华美酒店顾问机构首席知识官赵焕焱认为,2019年经济型酒店的主战场是存量市场的争夺战,即在已开业酒店中的品牌变更争夺。其中,在部分高端酒店房价比较高的城市和地区,升级改造仍是主要途径,而在三四线城市,经济型酒店的品牌整合无疑机会更大。

另外,经过几年的资本运作,目前经济型酒店的“攻城略地”基本完成,酒店的管理能力将成为未来酒店业发展的转折点。赵焕焱表示,品牌核心竞争力的竞争开始了,接下来就是看品牌的含金量、号召力、影响力——“扎扎实实的品牌建设是经济型酒店发展的第二春!”

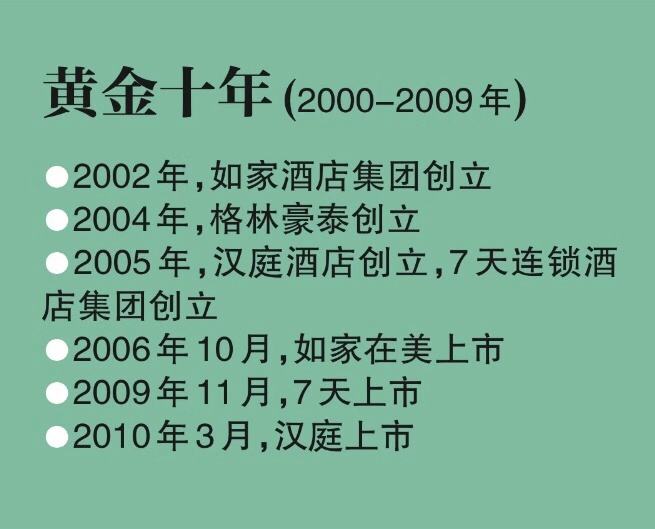

◆黄金十年

“黄金十年”赴美上市潮,如家、7天已先后退市

提及上市,锦江股份无疑是本土经济型酒店集团的“前辈”。早在1994年,锦江股份便已在上海证券交易所上市。

在经济型酒店发展的“黄金十年”里,曾有一段赴美上市热潮,如家正是这次热潮的“领头羊”。2006年10月,如家正式于纳斯达克敲钟上市。上市首日,如家以22美元/ADS开盘,高出发行价59.4%,最终收于22.50美元,较发行价上涨8.7美元,涨幅达到63.04%。2009年11月,7天连锁酒店集团在纽交所挂牌上市,从递交IPO申请到上市仅用了20天时间;2010年3月,华住即汉庭连锁酒店成功赴美上市。此后,经济型酒店赴美上市潮暂时平息,直至2018年3月,“姗姗来迟”的格林豪泰于纽交所挂牌交易,上市首日破发。据了解,格林豪泰在2011年便有上市计划,正好赶上这一波热潮,但之后却没有了下文。

眼下,如家和7天连锁酒店集团已先后退市,分别被首旅酒店和锦江股份纳入麾下,对接A股市场。当初赴美上市的三大酒店集团,如今仅剩华住仍在美股市场坚持。

◆凛冬来临

扩张导致供求市场反转,微利之下各方矛盾迭出

若2000年-2009年被称为经济型酒店的“黄金十年”,那么经济型酒店的拐点便在2010年到来。据华美酒店顾问首席知识官赵焕焱统计的数据显示,自2010年起,国内几大经济型酒店集团的每间可供房收入便出现连续下滑。2010年-2014年,如家的每间可供房收入从164元下滑至138元;华住由184元下滑至159元;锦江由161.88元下滑至147.05元。

背后原因则在于经济型酒店供求关系的变化,更高的成本和下滑的每间可供房收入开始挤压经济型酒店的盈利空间。赵焕焱表示,在2010年前,行业整体供求关系相对理想,但之后扩张成为经济型酒店的主旋律,酒店数量迅速增加后供求关系出现变化。

微利之下,经济型酒店与OTA之间的矛盾也在这段时间内开始逐渐暴露。2009年,因认为格林豪泰会员直销渠道的实际价格低于携程分销定价,双方矛盾首次被放到台前。

2010年时,经济型酒店与OTA的矛盾被进一步放大。2010年3月,携程与艺龙实行“三倍差价赔付”大打酒店价格战,随后引发经济型酒店的集体反弹。有报道称,10月开始,包括如家、锦江之星等四家国内经济连锁型酒店品牌,已叫停一切涉及在线旅游市场的返现活动。另在2010年4月,有B2B酒店预订服务商公开指责OTA令消费者为佣金买单。5月,7天连锁酒店集团CEO郑南雁发声,称公司可实现近100%直销,不再依附任何中介。

盈利困境让合作伙伴从“相爱”到“相杀”

在经济型酒店行业中,加盟商和酒店方的矛盾比比皆是。酒店轻资产的扩张模式让其自身旱涝保收,但加盟商的收益却难以保证。在经济型酒店下行的背景下,加盟商的盈利困境成为与酒店方矛盾的导火索。

各大经济型酒店集团,几乎每家都未能幸免与加盟商爆发矛盾冲突。主要矛盾之一在于近距离开店。近年来,有多家媒体先后报道了因同一地区的同品牌经济型酒店距离过近,引发加盟商不满的事件。酒店数量是酒店方保证收入的关键因素之一,因而出现一味追求酒店数量、对开店距离规划不合理的情况。据中国旅游报1月报道,一位宿州市的加盟商称,格林豪泰在距离他的门店几百米处批准开了同一品牌新店。而在洽谈加盟条件时,格林豪泰方面曾口头承诺3公里内不会再开设同一品牌的酒店。

作为酒店方派遣的驻店经营管理人员,店长与加盟商的矛盾也时有发生。据潇湘晨报报道,2016年20余名7天连锁酒店加盟商针对店长问题抗议。据称,7天要求加盟店内的所有工作人员包括7天通过劳务公司派遣的员工,与加盟商签新劳动合同,一些不愿配合的加盟商的门店遂被7天官网“下线”。

卫生与安全是重灾区

近年来,酒店行业频曝卫生清洁事件。业内人士表示,干净整洁背后的“肮脏”是酒店业的痼疾。其中,经济型酒店是卫生清洁问题的重灾区之一,近三年来每隔一段时间就有相关新闻被曝光,包括被曝客用毛巾被用来擦拭马桶和淋浴房地面、电热水壶内出现毛发、“暴力蒸白”带血客房床单、布草存在血迹毛发污渍等等——几大连锁品牌几乎无一幸免。

除卫生清洁问题外,经济型酒店的安全问题也是一大痼疾,酒店黄色小卡片等事件屡禁不止。此外,酒店偷拍事件也频上新闻,有媒体在对国内各地法院查询到酒店、出租房等房间内被偷装针孔摄像头的33件案件进行梳理时发现,案件涉及400元以下的经济型酒店共31家,占比近九成。

在部分业内人士看来,近年来频发的经济型酒店卫生安全乱象的背后,是酒店管理存在诸多弊端,问题核心在于人力资源与企业成本之间的矛盾。华美顾问机构首席知识官、高级经济师赵焕焱指出,经济型连锁酒店的成本构成分为:人工成本、能耗成本和卫生成本。房价越低,人工、卫生等成本所占的比重就越大。许多经济型酒店为实现盈利,降低人工等成本,这也就直接导致了酒店人房比失衡,继而产生了一系列的客房卫生、安全等问题。“要想彻底解决这些问题,最主要的还是要解决全行业的运营和管理水平问题,如从统一工作标准、管理程序以及不定期抽查等方面着手。”

◆寻求出路

开启收购自救模式,打通会员和订房系统

随着经济型酒店步入瓶颈期,整合大潮也随之而来。在经济型酒店“黄金十年”落幕后出现的寡头,开始寻求新的出路,收购或被收购成为方向。

2015年1月,锦江股份宣布收购法国卢浮酒店集团100%股权,而法国卢浮酒店集团的主要收入来源为经济型酒店。2016年3月、2017年12月和2018年11月,锦江股份又分别陆续收购铂涛集团81%、12%和3.5%的股权,共斥资约98.5亿元。2015年6月,首旅酒店宣布拟收购彼时仍在美上市的如家酒店集团。同年12月,首旅酒店与如家酒店集团达成最终协议,随后于2016年4月以110.5亿元完成了对如家酒店集团的私有化。

2017年2月,华住宣布以36.5亿元的价格收购桔子水晶酒店集团100%股权。2018年8月,华住以近4.63亿元收购花间堂71.2%的股权,令持股提升至82.5%,成为花间堂第一大股东。

收购大潮后,品牌整合成为各经济型酒店集团亟待解决的问题。有分析指出,酒店品牌整合的最大难点在于打通会员系统和订房系统。据了解,首旅如家用了六个月的时间,推出统一的家宾会会员体系;锦江发布了WeHotel,整合卢浮、铂涛、维也纳酒店等资源;华住则推出了华住会。

不必盲目转型,升级跨界提升自身价值

随着消费不断升级,面对品牌方与加盟方的矛盾加剧、物业租金和人力成本的不断上涨,新物业难以拓展,利润的不断摊薄等问题,各大经济型酒店巨头开始寻找“自救”路径。

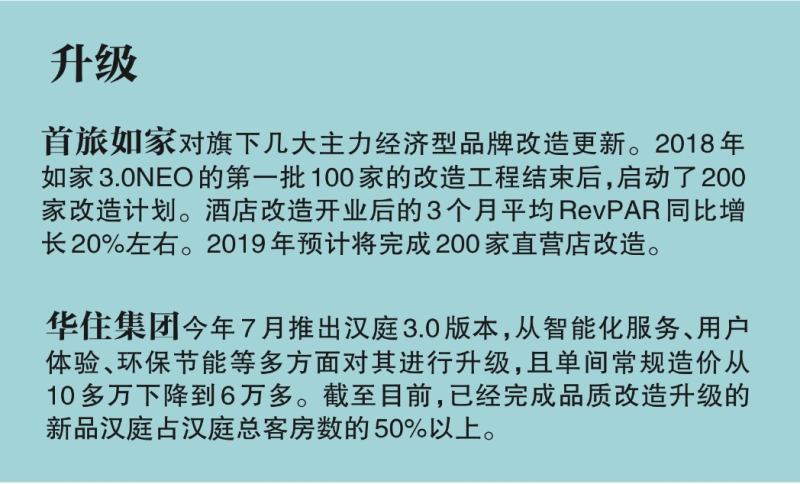

有市场需求且投资回报率相对更高的中端酒店成为大量经济型酒店转型升级的一条出路。首旅如家、锦江及华住集团纷纷宣布进军中端酒店市场,其中很大一部分中端酒店就是由存量经济型酒店物业改造而成。

赵焕焱指出,经济型酒店不能盲目转型中端酒店,仅仅简单升级硬件也不能成为中端酒店,要解决经济型酒店的问题,功能升级和细分市场定位匹配才是关键所在。

首旅酒店集团总经理、如家酒店集团董事长、CEO孙坚表示,消费升级向上走,老百姓需要有一定品质的产品,这也并不意味着大家都要挤破头去做中档酒店,“经济型酒店升级迭代所创造的收益并不亚于新建一个中档酒店的收益。”截至2018年第一季度,首旅如家旗下的经济型酒店数量约占总酒店数的80%。他认为,经济型酒店仍然是服务于社会最基本、最普通的大众消费,今天的经济型酒店已经渗透了很多生活方式元素、技术进步元素。

华住集团同样也对以汉庭为首的经济型酒店业务进行升级改造。今年7月最新推出的汉庭3.0版本,从智能化服务、用户体验、环保节能等进行升级,且单间常规造价从10多万下降到6万多。截至目前,已经完成品质改造升级的新品汉庭占汉庭总客房数的50%以上。汉庭品牌CEO徐皓淳表示,未来汉庭将坚守国民酒店定位,继续下沉到四线、五线城市,预计2030年实现1万家。

另外,今年1月,铂涛集团已将7天酒店明星产品7天优品升级至3.0版本,定价介于220元至260元之间,低于中档酒店,但高于现有的经济型酒店。

除了对经济型酒店品牌进行升级改造外,在激烈的竞争压力下,不少酒店集团还在其品牌基础上,进行了酒店服务的延伸,意图在跨界非酒店业态、布局场景化消费过程中寻求新的发展可能性。比如,2017年,格林豪泰跨界餐饮业,收购“大娘水饺”引发关注;2018年,华住集团从主攻的酒店市场跨界到休闲市场,推出汤泉品牌“禾之汤”,提供高端SPA等休闲服务。

在内人士看来,不论是升级转型还是跨界,都是酒店不断提升经济型酒店价值的一种尝试。

◆“第二春”

“疯狂”跑马圈地,抢占单体酒店市场

图片来源/OYO酒店供图

OYO酒店宛如一匹黑马,在2017年11月冲进中国经济型酒店市场,并引发了一场“恐慌”。实际上,OYO酒店为低端单体酒店市场创造了一种可能性——不同于传统酒店收取酒店加盟费、保证金、PMS系统费和店员培训费的加盟模式,OYO酒店进入市场初期,不仅不收取加盟费,还会向单体酒店提供补贴支持用于品牌化改造。这一新加盟模式使OYO酒店在短短一年半的时间里,进驻全国337座城市,上线超过1万家酒店,客房数50万间。目前,OYO酒店已经成为中国最大的单品牌酒店,以及中国第二大酒店集团、全球第三大酒店集团。今年5月,OYO酒店更是加码推出收益保底的加盟模式,上线50天,就迅速签约1500家,总房间数超过5万间。

这种堪称“疯狂”的跑马圈地速度,让旅游住宿业巨头们看到了中国单体酒店市场的巨大潜力。从2018年开始,铂涛、携程、首旅如家、美团、华住集团、同城艺龙等纷纷入局“杀进”单体酒店市场。而挑起单体酒店这一市场热点线的OYO酒店的加盟模式,自然成为许多单体酒店市场新玩家的“参考”对象。

图片来源/OYO酒店供图

OYO酒店首席收益官朱磊坦言,OYO酒店的商业模式复制并不存在多大的难度,真正的难度在于如何快速实现规模化。OYO酒店首席发展官胡宇沸指出,酒店连锁就是一个规模化的生意,规模化之后,才能显现出技术、管理带来的优势。但需要正视的是,OYO酒店这种不计后果的扩张速度为其埋下了多重隐患,在进入中国市场这一年半后,OYO酒店陷入了贴牌保速度、续约率掺水分等各种质疑中。

业内人士认为,OYO酒店新模式的出现的确在一定程度上帮助低端住宿业实现了升级,而其能在中国市场实现快速扩张,风险投资机构的资本支持是重要优势点——2018年获得6亿美元投资,为中国酒店业史上单次融资规模最大的私募融资,该笔资金将用于OYO酒店继续扩大中国业务规模。OYO全球本轮融资总额为10亿美元,其中包括8亿美元直接投资,以及2亿美元的投资承诺,包括软银领投、光速资本、红杉资本等国际著名投资机构参与投资。

单体酒店市场规模达千亿美元,三四线城市成竞争新“风口”

曾有分析称一二线城市的繁荣是“冰山一角”,三线以上的中国拥有的是“广袤海洋”。伴随着一二线城市人口红利触底以及三线以下城市的消费升级,航空、高铁等交通设施完善带来的便捷度,都促使下沉市场成为中国酒店业的发展新风口。

OYO酒店能在中国市场实现快速扩张的另一原因,就是关注国内三四线城市处于下沉市场的酒店。有数据显示,国内经济型连锁酒店行业规模前十的品牌,市场占有率约为61.94%,他们大都更倾向于布局一二线城市,而三四线城市更多保留的是一些单体酒店。而根据行业估算,中国的中小型单体酒店的市场存量约有100万间,市场规模则高达1500亿美元。

中国的经济型连锁酒店们也看到了这一风向。2010年在青岛成立的尚客优已开始将“三四线城市、60间客房”作为其品牌定位,截至目前,尚客优已发展了2400多家门店。此外,华住CEO张敏在近期接受媒体采访时透露,也有意将成熟酒店品牌大规模投入到三四线城市。

但有分析指出,三线以下城市并不如想象中那么容易攻占,三线以下城市的消费者需求偏好差异、互联网营销思维程度以及高素质管理人员等都会影响经济型连锁酒店的发展,这些不仅需要经济型连锁酒店针对性地运营与管理支持,更需要耐心地发展磨合。

赵焕焱指出,因经济型酒店进入高端市场存在不动产的天然障碍,以及中端酒店业绩出现下降的拐点,三线以下城市地段酒店布局成为经济型连锁酒店的竞争要地。在他看来,经济型连锁拥有的品牌号召力以及成熟的连锁化支持系统,无疑是他们可在下沉市场“跑马圈地”的法宝。

新京报记者 曲亭亦 郑艺佳 王真真

编辑 曲亭亦 李铮 校对 赵琳